OPEC+ một lần nữa đã lùi thời điểm bắt đầu tăng sản lượng dầu thêm ba tháng cho đến tháng 4 và kéo dài thời gian gỡ bỏ hoàn toàn các đợt cắt giảm thêm một năm cho đến cuối năm 2026. Triển vọng cho năm tới được cho là tiêu cực khi các cơ quan quốc tế chính dự kiến sẽ có thặng dư ngay cả khi OPEC+ không tăng sản lượng vì nguồn cung bổ sung vượt xa nhu cầu tăng trưởng. Dưới chính quyền Trump mới, chúng tôi dự kiến nguồn cung dầu sẽ tăng và nhu cầu sẽ chậm lại hơn nữa sau khi đề xuất giảm thuế và các biện pháp bảo hộ thương mại. Chúng tôi dự kiến giá dầu sẽ giảm đáng kể trong năm tới. Trong nửa đầu năm, nhu cầu không đồng đều bắt đầu đưa thị trường vào trạng thái cân bằng tốt hơn, giảm bớt một số áp lực lên giá, mặc dù chúng tôi dự kiến giá dầu Brent sẽ hướng về 60 đô la vào cuối năm.

Sau khi giảm vào tháng 9, giá dầu đã chứng kiến sự gia tăng tạm thời vào tháng 10, chủ yếu do sự leo thang ở Trung Đông. Tuy nhiên, vì cuộc tấn công mới nhất của Israel không nhắm vào các cơ sở năng lượng hoặc hạt nhân của Iran, nên mức chênh lệch địa chính trị đã đạt mức thấp nhất trong nhiều tháng, đẩy giá xuống một lần nữa. Việc thiếu niềm tin vào các biện pháp kích thích tài khóa của Trung Quốc và sự càn quét của Đảng Cộng hòa tại Hoa Kỳ cũng gây áp lực giảm giá, với xu hướng này cũng được hỗ trợ bởi sự mạnh lên của đồng đô la. Tuy nhiên, trong vài ngày qua, sự leo thang mới ở Ukraine đã đẩy giá lên. Triển vọng cho năm tới được cho là tiêu cực khi các cơ quan quốc tế chính dự kiến sẽ có thặng dư ngay cả khi OPEC+ không tăng sản lượng vì nguồn cung bổ sung vượt xa nhu cầu tăng trưởng. Thặng dư chủ yếu do sự tăng trưởng yếu của nền kinh tế Trung Quốc và sự gia tăng nguồn cung của các nước không thuộc OPEC, cùng với tác động tiêu cực của các mức thuế quan tiềm tàng dưới thời chính quyền mới của Hoa Kỳ.

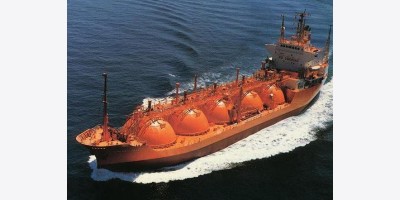

Diễn biến thị trường dầu mỏ

OPEC+ một lần nữa đã lùi thời điểm bắt đầu tăng sản lượng dầu thêm ba tháng cho đến tháng 4 và kéo dài thời gian gỡ bỏ hoàn toàn các đợt cắt giảm thêm một năm cho đến cuối năm 2026. Tổ chức này đã công bố vào tháng 6 về việc chấm dứt các đợt cắt giảm tự nguyện nhằm đưa 2,2 triệu thùng dầu trở lại thị trường trong khoảng thời gian một năm bắt đầu từ tháng 10 năm 2024. Tuy nhiên, do điều kiện thị trường bất lợi, đặc biệt là nhu cầu của Trung Quốc chậm hơn dự kiến và nguồn cung của các thành viên ngoài OPEC+ tăng, họ đã quyết định hoãn các kế hoạch này. Hiện tại, công suất dự phòng của OPEC+ lên tới hơn 5 triệu thùng một ngày. Trong một lưu ý liên quan, Iraq đã giảm sản lượng vào tháng trước, nhưng vẫn cao hơn hạn ngạch đã thỏa thuận, trong khi sản lượng của Libya đã trở lại mức bình thường sau khi giảm trong nhiều tháng, khi cuộc khủng hoảng chính trị ở nước này diễn ra. Kazakhstan cũng vẫn đang vật lộn để đáp ứng các cam kết hạn ngạch đã thỏa thuận trong OPEC+.

IEA đã điều chỉnh dự đoán về tăng trưởng nhu cầu dầu trong năm 2025 giảm 0,01 triệu thùng/ngày (mb/d). IEA trích dẫn tỷ lệ áp dụng cao và sự gia tăng của xe điện ở Trung Quốc và các nền kinh tế phát triển, cùng với sự tăng trưởng chậm của nền kinh tế Trung Quốc là những động lực chính cho triển vọng tăng trưởng nhu cầu thấp (0,99 mb/d, y-o-y). Các tổ chức khác, chẳng hạn như EIA và OPEC cũng đã điều chỉnh triển vọng khi dự đoán tăng trưởng nhu cầu thấp hơn so với dự báo ban đầu vào đầu năm nay (OPEC đã điều chỉnh tăng trưởng nhu cầu dầu toàn cầu giảm 103 tb/d xuống còn 1,5 mb/d, y-o-y), nhưng khoảng cách giữa dự báo của IEA và OPEC vẫn còn đáng kể, khoảng 0,5 mb/d. Tất cả các cơ quan đều chia sẻ quan điểm rằng nguồn cung từ các nước không thuộc OPEC+ sẽ tiếp tục tăng vào năm 2025. Nguồn cung đặc biệt được kỳ vọng nhiều hơn từ Hoa Kỳ, Guyana, Canada, Brazil và Na Uy. Nhìn chung, dự báo của các cơ quan chính cho thấy sẽ có thặng dư vào năm 2025 khi nguồn cung tăng vượt xa nhu cầu, gây áp lực giảm giá.

Chúng tôi lưu ý ở đây rằng mức giá hiện tại (khoảng 72 đô la/thùng đối với Brent) được coi là thấp đối với Saudi Arabia, theo IMF, sẽ cần mức giá 100 đô la/thùng để tài trợ cho tầm nhìn đầy tham vọng năm 2030 của thái tử Mohammad Bin Salman. Tuy nhiên, kịch bản chiến tranh giá cả của OPEC+ vào năm 2025 để giành lại thị phần là không thể xảy ra do tác động tiêu cực đến chính các thành viên của liên minh và tình hình tài chính lành mạnh của các nhà sản xuất dầu không thuộc OPEC+, những người thường có bảng cân đối kế toán mạnh, khiến họ có khả năng phục hồi tốt hơn trước bất kỳ cú sốc nào có thể bắt nguồn từ nguồn cung cao hơn của OPEC+.

Hơn nữa, mức phí bảo hiểm địa chính trị đã đạt mức thấp nhất trong nhiều tháng vì hầu hết nỗi lo về tình trạng gián đoạn nguồn cung đã giảm bớt sau khi căng thẳng địa chính trị ở Trung Đông được cho là đã hạ nhiệt kể từ cuộc tấn công mới nhất của Israel vào Iran không nhắm vào các cơ sở năng lượng hoặc hạt nhân. Chúng tôi lưu ý rằng công suất nhàn rỗi của OPEC+ sẽ tạo ra một vùng đệm cho các cuộc leo thang địa chính trị trong tương lai, làm giảm sự biến động trên thị trường. Điều này được chứng minh qua phản ứng mới nhất của thị trường trước căng thẳng giữa Nga và Ukraine, khi giá dầu Brent tăng thêm khoảng 3 USD/thùng cho phí bảo hiểm này.

Tác động của chiến thắng của Trump lên thị trường dầu mỏ

Trong chiến dịch tranh cử của mình, Tổng thống Trump đã thẳng thắn bày tỏ sự ủng hộ của ông đối với ngành dầu khí. Do đó, trong nhiệm kỳ tổng thống thứ hai của mình, chúng ta có thể sẽ chứng kiến nguồn cung của Hoa Kỳ tiếp tục tăng thông qua việc nới lỏng quy định và giảm thuế (Tổng thống Trump đã tuyên thệ sẽ giảm thuế doanh nghiệp từ 21% xuống 16%), điều này sẽ củng cố thêm tình hình tài chính và khả năng cạnh tranh của các nhà sản xuất dầu mỏ Hoa Kỳ. Hơn nữa, các chính sách thương mại bảo hộ được hình dung dưới chính quyền mới có thể sẽ ảnh hưởng tiêu cực đến nhu cầu dầu mỏ. Cụ thể, Trump có thể lựa chọn mức thuế quan chung từ 10-20% đối với tất cả hàng hóa (thậm chí đề xuất mức thuế 60% đối với Trung Quốc). Mặc dù các nhà kinh tế vĩ mô của chúng ta đang cho rằng việc áp dụng thuế quan sẽ vừa phải và dần dần hơn, nhưng mức tăng trung bình vẫn sẽ đáng kể. Thuế quan sẽ ảnh hưởng đến nhu cầu dầu mỏ thông qua một số kênh. Chúng ta sẽ thấy sản lượng công nghiệp và thương mại nói chung giảm hơn. Chúng sẽ tác động đặc biệt mạnh đến Trung Quốc và chúng tôi lưu ý rằng Trung Quốc là nước nhập khẩu dầu hàng đầu thế giới với gần 24,8% lượng dầu thô nhập khẩu vào năm 2023. Ngoài ra, sẽ có tác động đến tốc độ chuyển đổi, đặc biệt là việc triển khai xe điện (EV). Thuế quan sẽ làm tăng giá EV ở các nền kinh tế chính và làm giảm tỷ lệ áp dụng của chúng, do đó duy trì nhu cầu dầu cho mục đích vận tải cao hơn trong thời gian dài hơn. Tuy nhiên, chúng tôi cho rằng tác động trước đây sẽ chi phối bất kỳ áp lực tăng nào từ việc triển khai EV chậm hơn.

Thuế quan của Hoa Kỳ sẽ có tác động tích cực tạm thời đến tăng trưởng ở khu vực đồng euro và Trung Quốc, vì các nhà nhập khẩu Hoa Kỳ mua hàng trước để tránh thuế quan cao hơn (đối với Hoa Kỳ, việc mua hàng trước sẽ có tác động ngược lại đến tăng trưởng kinh tế). Kết hợp với sự phục hồi của nhu cầu trong nước, điều này có khả năng thúc đẩy tăng trưởng vào đầu năm 2025. Tuy nhiên, tác động này sẽ không kéo dài, với xuất khẩu có khả năng giảm mạnh ngay sau khi thuế quan được áp dụng, sau đó thương mại sẽ ổn định ở mức bình thường mới sau thuế quan, ảnh hưởng tiêu cực đến tốc độ tăng trưởng dự kiến đối với tất cả các đối tác thương mại nhưng thời điểm tác động này sẽ khác nhau vào năm 2025 đối với mỗi bên. Tác động tiêu cực đến nền kinh tế sẽ sâu sắc hơn với mức thuế quan được áp dụng cao hơn. Hơn nữa, thuế quan sẽ gây ra sự phân kỳ về lãi suất ở hai bên Đại Tây Dương. Theo đó, nhu cầu dầu mỏ ban đầu có thể được hưởng lợi từ tác động tích cực của thuế quan, điều này sẽ bù đắp một phần cho tình trạng cung vượt cầu, nhưng vào cuối năm 2025, những mức thuế quan này sẽ làm giảm nhu cầu hơn nữa.

Dự báo

Chúng tôi dự đoán thị trường dầu sẽ thặng dư vào năm 2025, ngay cả khi OPEC+ quyết định không tiếp tục tăng sản lượng. Điều này xảy ra do nhu cầu toàn cầu ảm đạm và nguồn cung mạnh từ các nước không thuộc OPEC+, dự kiến sẽ tăng cao hơn nữa dưới chính quyền mới của Hoa Kỳ. Chúng tôi cũng cho rằng kịch bản về một cuộc chiến giá cả là không thể xảy ra, trong khi công suất OPEC+ nhàn rỗi sẽ tạo ra một vùng đệm bù đắp cho bất kỳ sự gián đoạn nguồn cung nào bắt nguồn từ sự leo thang địa chính trị. Tăng trưởng nhu cầu dự kiến sẽ chậm lại nói chung và thậm chí chậm hơn nữa dưới chính quyền Cộng hòa mới, có khả năng sẽ áp dụng mức thuế quan cao hơn nhiều đối với hàng nhập khẩu của Hoa Kỳ, đặc biệt là từ Trung Quốc. Tuy nhiên, nhu cầu dầu ban đầu có thể được hưởng lợi từ tác động tích cực trước mắt của thuế quan, nhưng vào cuối năm 2025, những mức thuế quan này sẽ làm giảm nhu cầu hơn nữa. Theo đó, chúng tôi giữ nguyên triển vọng giá dầu Brent trung bình là 73 đô la/thùng trong quý 4 năm 2024. Chúng tôi xem xét lại triển vọng giá dầu Brent năm 2025 theo hướng giảm, dự kiến giá dầu Brent sẽ duy trì ở mức khoảng 70 đô la/thùng trong nửa đầu năm khi nhu cầu phục hồi bắt đầu đưa thị trường vào trạng thái cân bằng tốt hơn trước khi suy yếu đáng kể hơn nhiều vào cuối năm do thuế quan của Hoa Kỳ.

| Q4-24 | Q1-25 | Q2-25 | Q3-25 | Q4-25 | |

|---|---|---|---|---|---|

| BRENT | 73 | 70 | 68 | 64 | 62 |

| WTI | 68 | 65 | 62 | 59 | 55 |