Tập đoàn Xăng dầu Việt Nam (Petrolimex, mã PLX, sàn HoSE) có hệ số vòng quay các khoản phải thu nhanh hơn khá nhiều so với một số doanh nghiệp xăng dầu khác. Nhưng điều này chưa thể hiện được rõ ràng về sự cải thiện trong hoạt động thu nợ, nhất là trong bối cảnh nợ khó đòi nhích lên trong 3 quý cuối năm 2019.

Mối liên hệ giá xăng và công nợ

Biến động giá bán lẻ xăng dầu là một trong những yếu tố ảnh hưởng trực tiếp đến giá trị doanh thu của doanh nghiệp xăng dầu, trong đó có Petrolimex. Bởi lẽ, trong điều kiện tỷ lệ thu hồi nợ vẫn được giữ nguyên, thì việc tăng/giảm giá xăng sẽ tác động tương ứng đến doanh thu trong kỳ của doanh nghiệp và giá trị các khoản phải thu cũng biến động theo.

Theo quan sát của ông Đặng Trần Phục, chuyên viên tư vấn đầu tư thuộc Công ty cổ phần Chứng khoán VNDirect, trên Báo cáo tài chính đã công bố của Petrolimex, khoản “phải thu khách hàng” của Tập đoàn tăng đáng kể trong năm 2019. Cụ thể, phải thu khách hàng tăng mạnh nhất vào quý I/2019 (từ 7.006 tỷ đồng vào ngày cuối cùng của năm 2018 lên 8.273 tỷ đồng), sau đó giảm vào quý II/2019 (còn 7.639 tỷ đồng) và tăng nhẹ trong 2 quý còn lại. Kết thúc năm 2019, phải thu khách hàng của Petrolimex ở mức 8.035 tỷ đồng, tăng 14,68% so với cuối năm 2018.

Trao đổi với phóng viên Báo Đầu tư, ông Phục phân tích, Petrolimex đã liên tục mở rộng khách hàng và tăng sản lượng bán qua các năm khoảng 4-5%, điều này có thể làm tăng phải thu khách hàng. Ngoài ra, ông Phục cũng đề cập ảnh hưởng của biến động giá xăng dầu.

Được biết, giá xăng tăng 10 lần, giảm 11 lần và 4 lần giữ nguyên trong các kỳ điều hành năm 2019. Tổng cộng, giá xăng RON E5 RON 92 tăng khoảng 3.600 đồng/lít; xăng RON 95 tăng hơn 3.300 đồng/lít so với đầu năm.

So sánh với biến động doanh thu

Thực chất, việc đánh giá doanh nghiệp đang quản trị tốt các khoản phải thu hay không thường được đối chiếu cùng với biến động doanh thu của doanh nghiệp đó. Theo đó, nếu biến động doanh thu tăng nhanh hơn so với tốc độ tăng các khoản phải thu, thì đó là diễn biến tài chính lành mạnh. Trong khi đó, các khoản phải thu tăng nhanh hơn doanh thu là biểu hiện cần cảnh báo đối với doanh nghiệp trong quản trị công tác thu nợ.

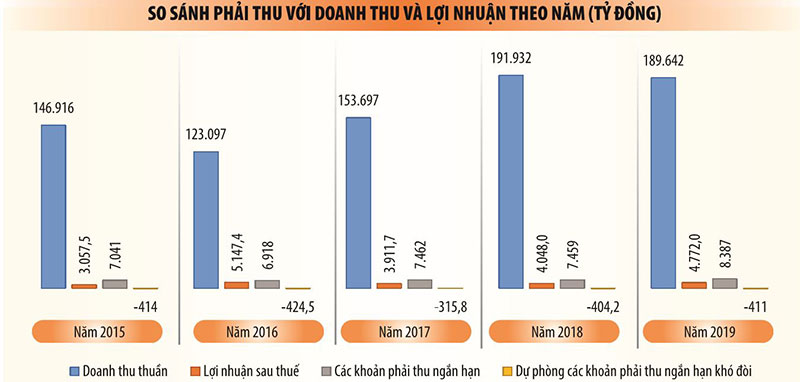

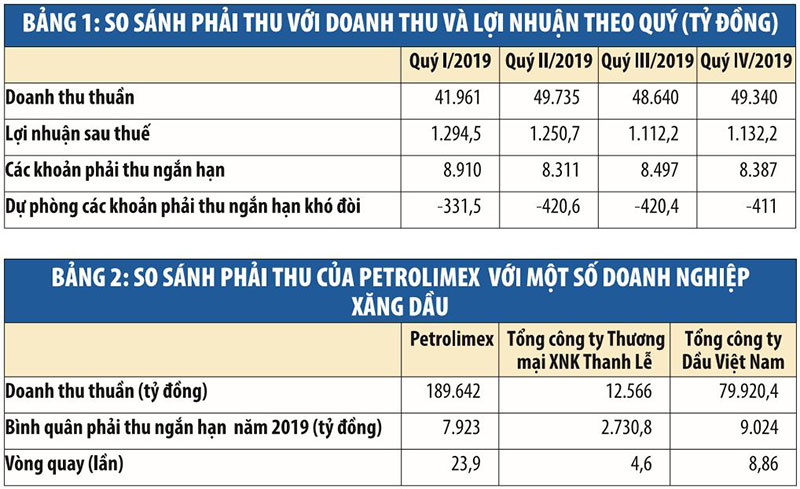

Nhìn vào diễn biến các quý trong năm 2019 của Petrolimex, có thể thấy, quý II/2019 là quý mà Tập đoàn có doanh thu tốt nhất, nhưng thời điểm có các khoản phải thu ngắn hạn cao nhất lại rơi vào cuối quý I/2019 (Bảng 1).

Tỷ trọng các khoản phải thu tính trên doanh thu thuần theo từng quý trong năm 2019 lần lượt là 21,2%, 16,7%, 17,5% và 16,7%. Như vậy, việc kiểm soát phải thu được Petrolimex thực hiện chưa tốt vào quý I, nhưng đã cải thiện rất nhiều vào quý II, sau đó có nhỉnh hơn đôi chút vào quý III và đã hạ thấp trở lại vào cuối năm.

Tuy nhiên, việc cân đối hiệu quả công nợ còn được thể hiện ở các khoản phải thu khó đòi lớn hay nhỏ. Trong quý I/2019, tổng các khoản phải thu tuy có giá trị lớn, nhưng đây lại là thời điểm Petrolimex có giá trị các khoản phải thu khó đòi thấp nhất trong năm. Theo đó, Tập đoàn đã để nợ khó đòi tăng lên từ quý II và đến quý IV/2019, sau đó đã xử lý giảm xuống chút ít, nhưng không đáng kể.

Tính về tỷ lệ nợ ngắn hạn khó đòi trên tổng các khoản phải thu ngắn hạn thì tình hình thu hồi nợ khó đòi của Petrolimex đang diễn biến theo hướng kém hiệu quả hơn, tỷ lệ các quý lần lượt là 3,7%, 5%, 4,9% và 4,9%.

Trao đổi với phóng viên Báo Đầu tư về vấn đề nợ đọng khó đòi, ông Nguyễn Quang Dũng, Phó tổng giám đốc Petrolimex cho biết, dự phòng phải thu ngắn hạn khó đòi là 411 tỷ đồng và đây là khoản dự phòng cho cả công nợ quá hạn lẫn các khoản mất khả năng thanh toán. Năm 2019, tổng các khoản này chỉ chiếm khoảng 5% tổng dư nợ phải thu và là năm trích dự phòng theo Thông tư 48/2019/TT-BTC.

Theo Thông tư 48/2019/TT-BTC, ngoài các khoản nợ đã quá hạn thanh toán, doanh nghiệp cũng phải trích lập dự phòng cả các khoản phải thu chưa đến hạn thanh toán, nhưng có khả năng không thu hồi được đúng hạn. Trong trường hợp nợ chưa đến hạn nhưng được xác định khó thu hồi đúng hạn, doanh nghiệp sẽ tự dự kiến mức tổn thất không thu hồi được (tối đa bằng giá trị khoản nợ đang theo dõi trên sổ kế toán) để trích lập dự phòng.

Lòng vòng các khoản phải thu

Theo phân tích của ông Phục, bảng cân đối kế toán khi doanh nghiệp công bố từng quý thường chỉ mang tính chất “thời điểm”, bởi trong một quý, các khoản mục có thể biến động liên tục.

“Việc xê dịch một vài ngày cũng có thể khiến khoản phải thu biến động lên xuống vài phần trăm trong bảng cân đối kế toán khi chốt sổ là điều hết sức bình thường”, ông Phục nói.

Việc đánh giá doanh nghiệp đang quản trị tốt các khoản phải thu hay không thường được đối chiếu cùng với biến động doanh thu của doanh nghiệp đó.

Ngoài ra, cách sử dụng số liệu phải thu tại thời điểm cuối quý (thời điểm) để so sánh với doanh thu trong cả quý (khoảng thời gian) chỉ là cách “test” nhanh để ước lượng sơ bộ về hình ảnh tài chính doanh nghiệp. Để có được bức tranh rõ ràng hơn về tài chính khi đánh giá cụ thể về doanh nghiệp, giới phân tích thường sử dụng các con số tài chính cho khoảng thời gian dài hơn (như sử dụng báo cáo tài chính năm). Ngoài ra, số liệu về phải thu phải được sử dụng cả số liệu đầu kỳ và cuối kỳ, thay vì chỉ sử dụng số liệu cuối kỳ theo kiểu “test” nhanh.

Cụ thể, các số liệu trong Bảng 1 và Biểu đồ đều là các số liệu về các khoản phải thu (và dự phòng các khoản phải thu cuối kỳ). Theo đó, để tính được các con số tương đối chính xác về năng lực thu nợ của doanh nghiệp trong năm 2019, phải lấy số liệu cuối kỳ của năm 2019 và số liệu cuối kỳ năm 2018 (tức đầu kỳ của năm 2019) để có được con số bình quân. Trong trường hợp của Petrolimex, con số bình quân các khoản phải thu của năm 2019 là 7.923 tỷ đồng. Lấy doanh thu thuần của năm 2019 chia cho con số bình quân này được con số là 23,9 lần. Giới tài chính gọi con số này là vòng quay các khoản phải thu.

Áp dụng cách tính tương tự để quan sát các năm trước đó, có thể tính được số liệu vòng quay các khoản phải thu của Petrolimex trong năm 2016 là 17,6 lần, năm 2017 là 21,4 lần, năm 2018 là 25,7 lần.

Về lý thuyết, vòng quay các khoản phải thu càng lớn chứng tỏ tốc độ thu hồi nợ của doanh nghiệp càng nhanh, khả năng chuyển đổi các khoản nợ phải thu sang tiền mặt cao. Điều này giúp doanh nghiệp nâng cao luồng tiền mặt, tạo ra sự chủ động trong việc tài trợ nguồn vốn lưu động trong sản xuất.

So sánh với một số doanh nghiệp kinh doanh xăng dầu, có thể thấy, Petrolimex có tốc độ vòng quay các khoản phải thu nhanh hơn khá nhiều. Chẳng hạn, Tổng công ty Dầu Việt Nam có tốc độ vòng quay các khoản phải thu năm 2019 chỉ là 8,86 lần, trong khi vòng quay phải thu của Tổng công ty Thương mại Xuất nhập khẩu Thanh Lễ chỉ là 4,6 lần (Bảng 2).

Tuy nhiên, các chuyên gia cho rằng, việc so sánh các doanh nghiệp về hệ số vòng quay các khoản phải thu là không đơn giản, vì đặc thù kinh doanh của từng doanh nghiệp rất khác nhau. Chẳng hạn, các doanh nghiệp có tỷ trọng hàng bán lẻ cao thường có vòng quay phải thu lớn hơn so với các doanh nghiệp thiên về bán buôn. Lý do là khách hàng mua thường thanh toán tiền ngay khi mua hàng, trong khi các hoạt động bán buôn thường có độ trễ giữa thời điểm giao hàng và thời điểm thanh toán. Thời gian trễ này phụ thuộc khá nhiều yếu tố khác nhau như năng lực thu nợ của doanh nghiệp, chính sách bán hàng, năng lực tài chính và thiện chí thanh toán của bên mua…

Đối với Petrolimex, doanh nghiệp này có hệ thống bán lẻ rất lớn qua các cây xăng, nhưng cũng có các quan hệ mua bán với các đối tác lớn và nợ phải thu phát sinh từ những đối tác này không nhỏ. Chẳng hạn, tại thời điểm ngày 31/12/2019, phải thu của Petrolimex đối với riêng một đối tác là Công ty cổ phần Hàng không Vietjet đã lên tới 972,6 tỷ đồng, chiếm hơn 12% tổng giá trị các khoản phải thu của khách hàng.

So sánh Petrolimex với chính họ trong giai đoạn từ năm 2016 đến năm 2019, có thể thấy, doanh nghiệp đã cải thiện khá tốt hoạt động thu nợ trong 3 năm từ năm 2016 đến 2018, thể hiện qua hệ số vòng quay các khoản phải thu. Tuy nhiên, việc thu hồi nợ đã có tín hiệu bị suy yếu trong năm 2019.

Nói về giải pháp cải thiện nợ phải thu trong thời gian tới, ông Nguyễn Quang Dũng, cho biết, Công ty sẽ tăng cường công tác quản lý công nợ trên hệ thống quản trị nguồn lực và bám sát công nợ theo đúng hợp đồng đã ký kết để đảm bảo điều hành bám sát hợp đồng, hạn chế nợ vượt, nợ tồn đọng. Ngoài ra, Petrolimex cũng sẽ thường xuyên phân tích nợ phải thu khách hàng theo tuổi nợ để có chính sách, biện pháp thu hồi nợ kịp thời, đặc biệt là khách hàng có số dư lớn, đến hạn và quá hạn thanh toán.

Nguồn tin: baodautu.vn