Quân domino đầu tiền trong ngày dầu mỏ đã đổ. Đây là vụ phá sản của công ty dầu lớn đầu tiên trong cuộc khủng hoảng hiện nay. Tuy nhiên, CNN nhận định Whiting Petroleum chắc chắn sẽ không phải là trường hợp cuối cùng.

Whiting Petroleum, từng là một ngôi sao đang lên trong ngành dầu đá phiến Mỹ, đã nộp đơn xin bảo hộ phá sản Chương 11 vào đầu tnáng 4. Nhà khai thác dầu tồn tại trong nhiều năm nhờ giá ở mức 50 USD/thùng, nhưng giá xuống còn chỉ 20 USD đã quá sức chịu đựng của công ty.

Đây là vụ phá sản của công ty dầu lớn đầu tiên trong cuộc khủng hoảng hiện nay. Tuy nhiên, CNN nhận định Whiting Petroleum chắc chắn sẽ không phải là trường hợp cuối cùng.

Đại dịch COVID-19 đã phá huỷ ngành dầu mỏ, gây ra sụt giảm nhanh chóng và chưa từng thấy về nhu cầu xăng, nhiên liệu máy bay và dầu diesel.

Cuộc khủng hoảng trở nên nghiêm trọng hơn bởi cuộc chiến giá "hoành tráng" giữa Arab Saudi và Nga, khoản nợ khổng lồ trên bảng cân đối kế toán của các công ty dầu mỏ và sự đóng cửa của thị trường trái phiếu có lãi suất cao.

Những yếu tố trên gần như chắc chắn sẽ tạo ra sự tăng đột biến về các vụ phá sản trong những tháng tới. Và không giống như cuộc khủng hoảng dầu mỏ trong giai đoạn 2014 - 2016, một số công ty có thể sẽ không tồn tại nữa.

"Sẽ có một làn sóng nộp hồ sơ xin phá sản trong năm nay", theo Spencer Cutter, nhà phân tích tín dụng tại Bloomberg Intelligence.

Đồng quan điểm, ông Buddy Clark, thành viên chuyên về lĩnh vực năng lượng của công ty luật Haynes and Boone, cho hay gần 100 nhà sản xuất dầu khí Mỹ có thể nộp đơn xin bảo hộ phá sản theo Chương 11 trong năm tới.

Con số này gần bằng tổng số vụ phá sản trong năm 2015 và 2016 cộng lại khi giá dầu xuống còn 26 USD/thùng.

Ông Clark nhận định không chỉ những công ty đã vay nợ nhiều từ cuối năm 2010 đến 2014, mà ngay cả một số công ty có cấu trúc tốt cũng có khả năng phá sản.

30% trái phiếu lãi suất cao về năng lượng có thể vỡ nợ

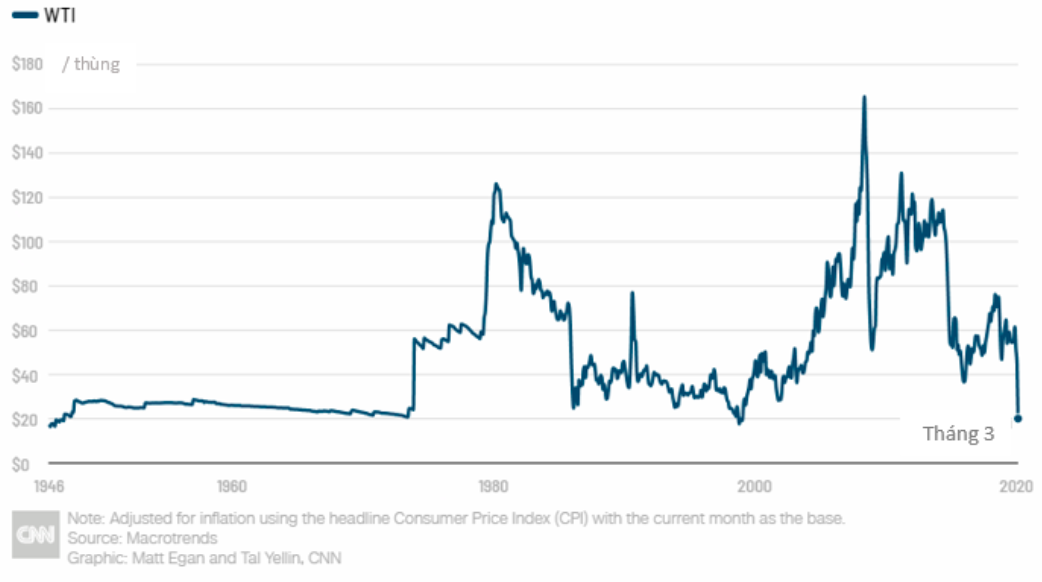

Vấn đề rõ ràng đối với ngành dầu mỏ là giá dầu thô WTI của Mỹ đã giảm 2/3 kể từ đầu tháng 1 xuống mức thấp nhất trong 18 năm. Tháng 3 là tháng tồi tệ nhất kể từ khi hợp đồng dầu giao sau bắt đầu giao dịch trên sàn Nymex vào năm 1983.

"Trong bất kì doanh nghiệp nào, nếu giá bán sản phẩm giảm 70% chỉ sau một đêm, ngay cả các công ty có kế hoạch tốt nhất cũng sẽ phải chật vật để vượt qua", Clark nói.

Không chỉ là giá đã sụp đổ. Giá 20 USD/thùng, hiện tại đang dưới mức hòa vốn trên mọi khu vực sản xuất dầu lớn ở Mỹ.

Ngay cả các công ty ở mỏ Permian, mỏ dầu giá rẻ ở miền Tây Texas nơi diễn ra cuộc bùng nổ năng lượng của Mỹ, cần giá dầu duy trì trung bình 49 USD/thùng để có lợi nhuận, theo khảo sát của Cục Dự trữ Liên bang (Fed) Dallas.

Với mức giá 40 USD/thùng, chỉ 15% các công ty dầu mỏ sẽ tồn tại trong một năm hoặc ít hơn, cuộc khảo sát của Dallas Fed cho thấy. Trong khi 24% công ty dầu khí khác có thể có thể bám trụ từ một đến hai năm.

"Nhiều công ty sẽ gặp rắc rối trong môi trường không có lợi nhuận này", các chuyên gia phân tích tại Bank of America trình bày trong một thông báo gửi tới khách hàng hôm 31/3.

Vỡ nợ trái phiếu năng lượng lãi suất cao có khả năng tăng vọt lên 30%, họ cho biết thêm.

Có trụ sở tại Denver (Mỹ), Whiting có thể không phải là một cái tên quen thuộc, nhưng nó được định giá gần 5 tỉ USD vào cuối năm 2018. Whiting tập trung vào việc khoan dầu ở Bakken, mỏ dầu chi phí cao ở Bắc Dakota đã phát triển mạnh khi giá dầu ở mức 100 USD trong thập kỉ qua nhưng đã chật vật kể từ đó.

"Với mức giá dưới 60 USD, Whiting đã chết dần. Không có cách nào họ có thể sống sót với giá dầu dưới 45 USD/thùng", nhà phân tích Cutter của Bloomberg Intelligence cho biết.

Các công ty dầu thua lỗ không thể vay thêm để trả nợ cũCác công ty dầu mỏ không chỉ chảy máu về tiền mặt. Họ có một núi nợ đến hạn và khả năng vay thêm hạn chế.

Có lẽ hơn bất kì ngành nào khác, dầu được hưởng lợi từ một thập kỉ chi phí vay cực kì thấp và nhu cầu lãi suất vô độ của các nhà đầu tư. Thị trường trái phiếu lãi suất cao đã rộng mở, ngay cả với các công ty rủi ro nhất. Huy động vốn rẻ đã giúp Mỹ trở thành nhà sản xuất dầu hàng đầu thế giới.

Ngay cả trước khi thảm họa tài chính này, các nhà đầu tư đã ngày càng thất vọng với hiệu quả tài chính yếu kém của ngành dầu khí. Trong thập kỉ qua, ngành năng lượng của S&P 500 đã ghi nhận sự thể hiện tồi tệ nhất cho đến nay. Phố Wall yêu cầu các công ty dầu khí tồn tại trong khả năng của họ bằng cách chi tiêu ít hơn và trả dần nợ.

Và bây giờ khi các công ty dầu mỏ thiếu tiền cần vay thêm để trả nợ, thị trường trái phiếu lãi suất cao đã đóng cửa. Không có trái phiếu năng lượng lãi suất cao nào được phát hành ở bất cứ đâu, cho bất kì công ty nào, vào tháng 2 và tháng 3, theo Dealogic.

Không có gì đáng ngạc nhiên, các nhà đầu tư không quan tâm đến việc cung cấp thêm vốn cho các công ty thua lỗ. "Điều đó sẽ đẩy rất nhiều công ty tới vờ vực phá sản", ông Cutter nói.

Trong 75 năm qua, giá dầu thô ngọt nhẹ WTI của Mỹ sau điều chỉnh lạm phát rất hiếm khi rẻ hơn so với hiện nay. Đơn vị: USD/thùng.

Tín hiệu cảnh báo đang nhấp nháy

Các thị trường tài chính đang báo hiệu nhiều vụ phá sản đang chuẩn bị xảy ra.

Lợi suất trái phiếu trong lĩnh vực dầu mỏ cũng tăng vọt so với trái phiếu chính phủ siêu an toàn. Theo đó, tăng hơn ba lần kể từ đầu năm, lên 11 điểm phần trăm, theo S&P. Sự tăng vọt về lợi suất trái phiếu trong lĩnh vực dầu mỏ cao gần gấp đôi so với ngành công nghiệp khác (như kim loại và khai thác) và đã vượt qua những mức cao ghi nhận trong cuộc khủng hoảng tài chính 2008.

"Toàn bộ ngành đang rệu rạo", ông Cutter nói.

Một số công ty lớn khác có thể sẽ thất bại trong lĩnh vực dầu mỏ trong những tháng tới.

Các nhà phân tích cho rằng các ứng cử viên rõ ràng là các công ty có trái phiếu đang có tín hiệu cảnh báo nhấp nháy, gồm Chesapeake Energy, California Resources, Denbury Resources, Ultra Petroleum and Oasis Petroleum.

Ngay cả các công ty dầu mỏ gần đây có xếp hạng tín dụng xếp vào dạng đầu tư cũng có thể chịu áp lực, gồm Devon Energy, Hess và Continential Resources.

Sự sống sót của kẻ phù hợp nhất

Occidental Petroleum, người khổng lồ đá phiến được hỗ trợ bởi nhà đầu tư huyền thoại Warren Buffett, cũng đang vật lộn với khoản nợ lớn phát sinh từ việc thu mua không đúng lúc vào năm ngoái của Anadarko Oil. Fitch Ratings đã hạ tín nhiệm nợ của Occidental ba bậc vào tháng trước.

Occidental đã cắt 86% cổ tức, giảm chi tiêu, lương và chọn một chủ tịch mới.

Sự sống sót của kẻ phù hợp nhất

Chìa khóa để sống sót sau thời kì suy thoái này là giá dầu ở mức dưới 40 USD/thùng trong bao lâu.

Một đợt tăng giá nhanh chóng, có lẽ được thúc đẩy bởi sự phục hồi kinh tế hình V, sẽ cho phép nhiều công ty dầu khí trở mình.

Tuy nhiên, sự sụt giảm kéo dài của giá sẽ là thảm họa đối với nhiều công ty dầu khí. Không giống như cuộc khủng hoảng giai đoạn 2014 - 2016, một số công ty dầu mỏ nộp đơn bảo hộ phá sản theo Chương 11 có thể sẽ không thu hút được nguồn tài chính cần thiết để phục hồi.

Mặc dù vậy, vẫn tồn tại một tia may mắn, nếu có, đó là sự cố dầu mới nhất có thể mang lại sự thanh tẩy rất cần thiết trong một ngành công nghiệp kém hiệu quả.

"Đã có quá nhiều công ty yếu kém tồn tại lâu nay", Jeff Wyll, nhà phân tích năng lượng cao cấp tại Neuberger Berman, chia sẻ.

Nghe có vẻ mâu thuẫn, nhưng một làn sóng phá sản có thể là điều cần thiết cho ngành dầu mỏ của Mỹ nổi lên mạnh mẽ và kiên cường hơn.

Nguồn tin: vietnambiz.vn