Gia hạn cắt giảm sản xuất của OPEC sẽ chỉ giúp duy trì trạng thái hiện tại tốt nhất vì sản xuất của Mỹ đang gia tăng.

Dự báo nhu cầu tiêu thụ dầu của Trung Quốc có thể sẽ giảm xuống do nền kinh tế Trung Quốc đang trải qua thời kỳ suy thoái và sản xuất bước vào giai đoạn thu hẹp lại.

Kế hoạch tăng lãi suất và bình thường hóa cân bằng thu chi của Fed trong khi phải đối mặt với các lực cản toàn cầu sốt đầu tiên sẽ thúc đẩy giá USD lên cao hơn.

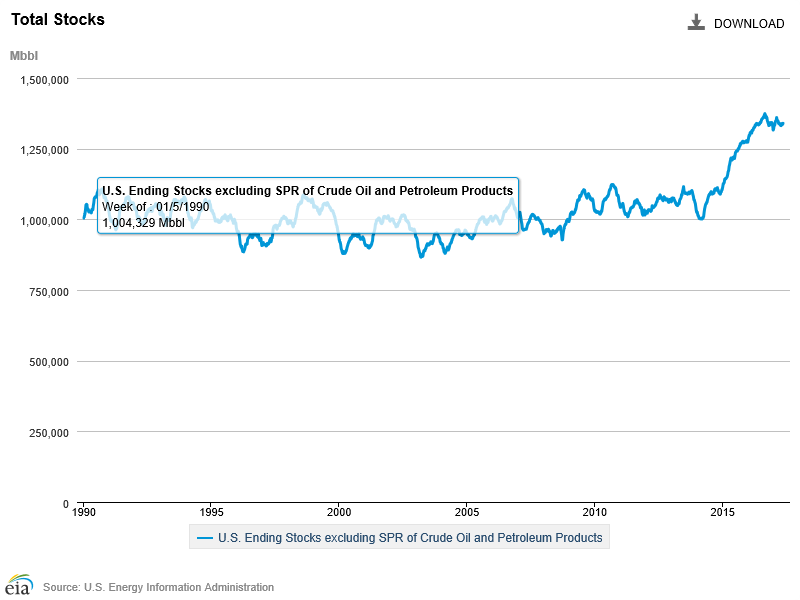

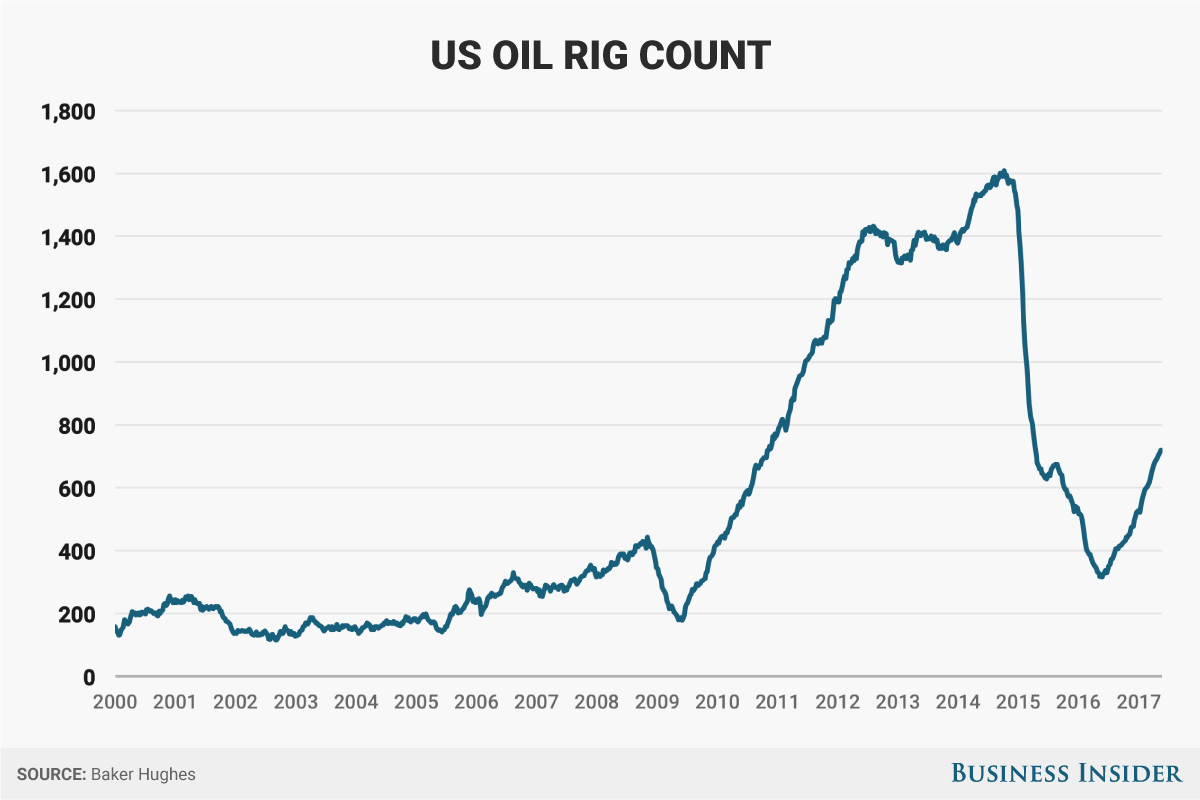

Hàng tồn kho tăng cao, nhu cầu tiêu thụ thấp, hiệu ứng tiền tệ và việc tăng số lượng giàn khoan của Mỹ sẽ làm trì trệ tiến trình tái cân bằng. Dầu trong khoảng từ 30-40 USD/thùng có nhiều khả năng hơn so với mức 65 USD.

Khi giá dầu giảm trở lại, đầu tư sản xuất toàn cầu sẽ chấm dứt hoàn toàn, tạo ra tình trạng thiếu cung về lâu dài.

Thị trường dầu mỏ đang quá tập trung vào kinh tế bên cung. Rủi ro về giá bị nghiêng về hướng giảm khi dự báo nhu cầu tiêu thụ dầu có thể sẽ giảm. Điều này phần lớn sẽ xuất phát từ tình hình suy thoái ở Trung Quốc. Việc gia hạn cắt giảm sản xuất của OPEC sẽ không đẩy giá lên cao hơn đáng kể, và nếu có, phản ứng sẽ là sự gia tăng csản xuất và nguồn cung dầu đá phiến của Mỹ, làm hạn chế đà tăng giá dầu.

Cách đây không lâu, vào cuối năm 2015/đầu năm 2016 khi những lo ngại về nền kinh tế Trung Quốc và chu kỳ thắt chặt của Cục Dự trữ Liên bang Mỹ FED đã dẫn đầu trong thị trường. Tôi dự báo một sự lặp lại. Giá cổ phiếu của Trung Quốc, chỉ số PMI và dữ liệu kinh tế gần đây đã chậm lại và tôi cho rằng điều này có thể sẽ tiếp tục. Sản xuất của Trung Quốc thu hẹp lại một tác nhân để giá dầu thấp hơn đáng kể.

Mô hình tăng trưởng dựa vào tăng trưởng đầu tư của Trung Quốc đang đối mặt với sự giảm dần lợi nhuận. Chính quyền Trung Quốc quan tâm nhiều hơn đến việc kiểm soát đòn bẩy và đầu cơ quá mức trong giá nhà hơn là tăng trưởng ngày càng tăng. Nợ công ty ở Trung Quốc là 170% GDP và ở mức không thể bảo vệ được. Nhiều doanh nghiệp nhà nước đang bị nợ nần và có thể được phân loại là các công ty zombie. Có quá nhiều sản lượng công nghiệp thừa ở Trung Quốc đang giới hạn lượng đầu tư tiềm năng trong tương lai được sử dụng để thúc đẩy tăng trưởng tại Trung Quốc kể từ cuộc khủng hoảng tài chính toàn cầu. Đầu tư chiếm tỷ lệ phần trăm lớn hơn nhiều trong tăng trưởng GDP ở Trung Quốc so với Mỹ là nước có nền kinh tế dựa vào người tiêu dùng. Một lần nữa, có sự giảm dần lợi nhuận cho đầu tư, các mô hình tăng trưởng kiểu Solow. Có một sự khác biệt lớn giữa đầu tư để kiếm được tỷ suất lợi nhuận cao hơn so với đầu tư đơn giản chỉ để tăng dữ liệu GDP. Ý tưởng lợi nhuận suy giảm này có thể được nhìn thấy trong thực tế là nhiều nợ đang trở nên cần thiết cho mỗi điểm phần trăm tương ứng trong GDP của Trung Quốc. Theo South China Morning Post, trong 15 năm trước tính đến năm 2009, tỷ lệ vốn và sản lượng là 2 và 4, có nghĩa là từ 2 đến 4 NDT của đầu tư cố định tạo ra 1 nhân dân tệ của GDP. Con số này hiện ở mức khoảng 13.

Suy thoái ở Trung Quốc là cần thiết và hầu như không thể tránh khỏi theo quan điểm của tôi. Các ngân hàng Trung Quốc sẽ bị lỗ vốn do doanh nghiệp phá sản và nợ xấu. Có thể có một sự tái cơ cấu hệ thống ngân hàng, lúc đó tôi sẽ có khuynh hướng trở nên lạc quan hơn đối với Trung Quốc. Phải cần có một sự "thiết lập lại" kinh tế ở Trung Quốc. Về lâu dài, sau khi thiết đặt lại, tôi tin rằng Trung Quốc sẽ tái cân bằng thành công với một nền kinh tế dựa vào người tiêu dùng cho các khoản nợ hộ gia đình cực kỳ thấp của Trung Quốc đến các tỷ lệ thu nhập. Điều này sẽ không diễn ra nhanh chóng mặc dù và nó có thể khó khăn trong giai đoạn tạm thời. Nguồn vốn chảy ra từ Trung Quốc và áp lực đầu cơ lên đồng NDT có thể sẽ tăng trong ngắn hạn khi Cục dự trữ Liên bang FED tiếp tục lộ trình bình thường hoá của mình.

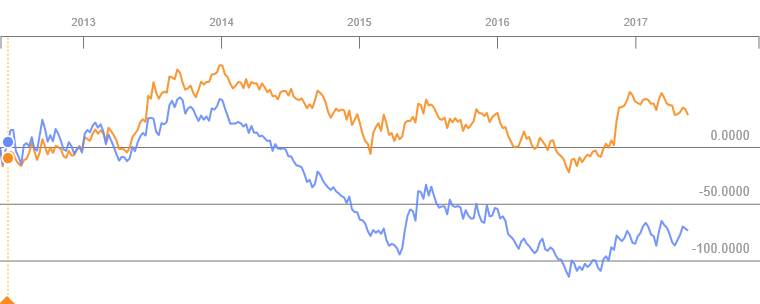

Sự sụt giảm giá dầu năm 2014 diễn ra đồng thời với sự xuất hiện của chủ đề phân hóa trong các thị trường tài chính với Fed thông báo ý định chấm dứt các chính sách nới lỏng tiền tệ của mình trong khi các ngân hàng trung ương khác như ECB và Ngân hàng Nhật Bản lại đẩy mạnh QE và hạ lãi suất. Đây là nguyên nhân của sự định giá đồng USD cho đến nay. Chủ đề phân hóa màu được mô tả dưới đây. Biểu đồ cho thấy trái phiếu 10 năm của Mỹ (dòng cam) và trái phiếu Đức (dòng xanh). Như chúng ta có thể thấy nó đã phân tách trong năm 2014.

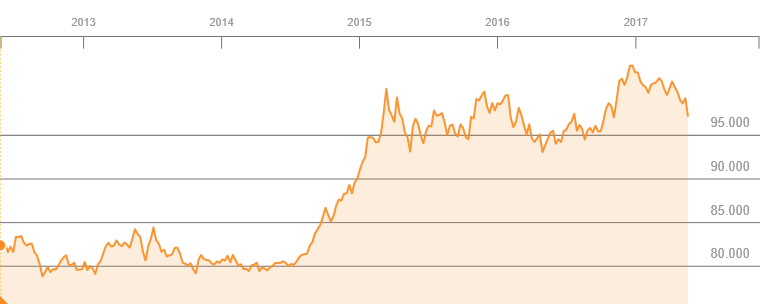

Chỉ số U.S. Dollar , Nguồn: Bloomberg

Vào năm 2016, Fed đã tạm ngừng chu kỳ thắt chặt lãi suất. Đô la Mỹ và lợi tức trái phiếu kho bạc suy giảm, giá hàng hóa tăng trở lại và mối quan tâm về Trung Quốc giảm trong suốt năm. FED đã quay trở lại và khá cương quyết với kế hoạch cân bằng thu chi thông qua việc kết thúc chương trình tái đầu tư chứng khoán trưởng thành - trong khi tăng lãi suất liên bang có thể là 3 lần trong năm nay. Thị trường trái phiếu và hợp đồng tương lai của Mỹ đang không định giá chính xác. Theo CME Group, chỉ có khoảng 40% thị trường dự báo Fed sẽ tăng lãi suất quá ba lần trong năm nay. Sau đó, có sự gia tăng lãi suất trong năm 2018. Nếu thị trường định giá điều này, thì trái phiếu kho bạc hai năm sẽ không sinh lợi.

Tôi tin tưởng vào sự tái xuất hiện của chủ đề phân hóa và sự rút lui của thương mại giảm phát, khi Trung Quốc trải qua giai đoạn suy thoái và các ngân hàng trung ương toàn cầu thực hiện các chức năng phản ứng ngược lại. Ngân hàng Trung ương châu Âu, Ngân hàng Trung ương Nhật Bản và các ngân hàng trung ương khác thì mềm dẻo hơn so với Cục Dự trữ Liên bang FED. Phản ứng có thể đối với suy thoái kinh tế ở Trung Quốc cho hầu hết các ngân hàng trung ương trên toàn cầu là giảm lãi suất. Fed có nhiều khả năng sẽ tiếp tục chu kỳ thắt chặt, xem sự suy thoái của thị trường đang nổi lên tương tự như năm 1997 so với năm 2008. Điều này sẽ thúc đẩy đồng đô la Mỹ cao hơn lên trên cơ sở cân bằng thương mại. Yellen đặc biệt ghi nhận sự hồi phục của nền kinh tế Mỹ đối với các cú sốc toàn cầu trong một cuộc họp báo của FOMC.

Trữ lượng dầu vẫn còn cao và số lượng giàn khoan của Mỹ tiếp tục leo thang tuần thứ 18 liên tiếp. Việc tái cân bằng thị trường dầu sẽ bị đẩy lùi khi dự báo nhu cầu tiêu thụ giảm xuống theo sau sự suy thoái của một của thị trường mới nổi. Việc đầu tư vốn toàn cầu vào sản xuất dầu sẽ chấm dứt. Điều này sẽ dẫn đến tình trạng thiếu cung về lâu dài và sự phục hồi đáng kể giá dầu trong dài hạn. Trong ngắn hạn, giá dầu có thể sẽ giảm xuống mức 30 USD/thùng. Các nhà đầu tư dầu mỏ không những tập trung vào OPEC, mà còn sẽ chú ý đến các điều kiện kinh tế ở Trung Quốc cũng như chính sách của Cục Dự trữ Liên bang.

“Công ty zombie” để chỉ các doanh nghiệp mắc nợ. Các công ty này, mặc dù có doanh thu tiền mặt, nhưng sau khi đã trừ toàn bộ chi phí, họ chỉ đủ tiền để trả tiền lãi vay, nhưng không có tiền để trả toàn bộ khoản vay. Vì vậy sự tồn tại của các công ty này phụ thuộc vào ngân hàng (hoặc chủ nợ).

“Mô hình Solow-Swan” là mô hình tăng trưởng ngoại sinh, một mô hình kinh tế về tăng trưởng kinh tế dài hạn được thiết lập dựa trên nền tảng và khuôn khổ của kinh tế học tân cổ điển.

Nguồn: xangdau.net